3 Erreurs à Éviter Absolument lors du Remboursement de Dettes

Rembourser ses dettes est un objectif louable qui demande de la discipline et de la rigueur. Cependant, de nombreuses personnes commettent des erreurs qui peuvent ralentir leur progression ou même les enfoncer davantage dans l’endettement. Dans cet article, nous allons explorer trois erreurs courantes à éviter absolument lors du remboursement de vos dettes, afin de vous aider à atteindre la liberté financière plus rapidement et efficacement.

Erreur n°1 – Ignorer la Réalité de sa Situation Financière

L’importance d’un bilan réaliste

La première étape pour rembourser ses dettes avec succès est d’avoir une vision claire et réaliste de sa situation financière. Il ne suffit pas de savoir que l’on a des dettes, encore faut-il connaître leur montant exact, les taux d’intérêt appliqués, et le montant des mensualités à rembourser. Cette prise de conscience est essentielle pour établir un plan de remboursement efficace.

Les conséquences d’une sous-estimation des dettes

Sous-estimer le montant total de ses dettes est une erreur fréquente, souvent due à la peur ou au déni. Pourtant, cette ignorance volontaire peut mener à des objectifs de remboursement irréalistes. En pensant que vos dettes sont moins élevées qu’elles ne le sont réellement, vous risquez de fixer des échéances inatteignables, ce qui peut entraîner une frustration croissante et un sentiment d’échec.

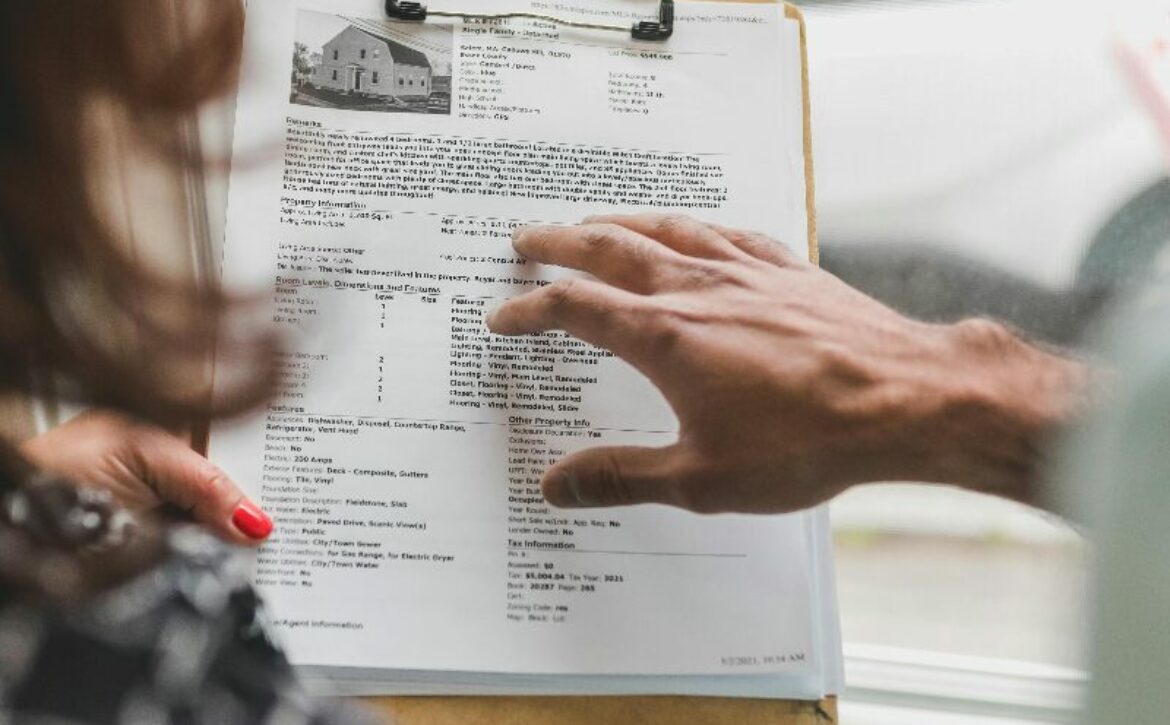

Comment établir un bilan réaliste

Pour éviter cette erreur, commencez par rassembler tous les documents relatifs à vos dettes : factures, relevés de comptes, contrats de prêts, etc. Prenez le temps de les analyser en détail pour connaître le montant exact de chaque dette, les taux d’intérêt appliqués, et les conditions de remboursement. Utilisez ensuite ces informations pour dresser un tableau global de votre endettement. Cet exercice vous donnera une vue d’ensemble claire et vous permettra de planifier vos remboursements de manière plus stratégique.

Erreur n°2 – Ne Pas Prioriser le Remboursement des Dettes

L’importance de la priorisation

Toutes les dettes ne se valent pas. Certaines sont assorties de taux d’intérêt très élevés, tandis que d’autres peuvent être moins coûteuses à long terme. Il est crucial de prioriser le remboursement des dettes les plus coûteuses pour minimiser les frais d’intérêts. Cette approche permet non seulement de réduire le montant total à rembourser, mais aussi d’accélérer le processus de désendettement.

Les conséquences de ne pas prioriser

Ne pas établir de priorités dans le remboursement de vos dettes peut avoir des conséquences financières désastreuses. Si vous répartissez vos paiements de manière égale entre toutes vos dettes, sans tenir compte des taux d’intérêt, vous risquez de payer beaucoup plus en intérêts sur le long terme. De plus, sans priorisation, il peut être difficile de voir des progrès tangibles, ce qui peut réduire votre motivation à continuer vos efforts.

Comment prioriser ses dettes

Pour éviter cette erreur, vous pouvez adopter l’une des méthodes suivantes :

- Méthode de l’Avalanche : Cette méthode consiste à rembourser d’abord les dettes avec le taux d’intérêt le plus élevé. Une fois la première dette remboursée, vous appliquez le montant utilisé à cette dette à la suivante dans la liste, et ainsi de suite.

- Méthode de la Boule de Neige : Ici, vous commencez par rembourser la plus petite dette, indépendamment du taux d’intérêt. L’idée est de profiter de la satisfaction psychologique de voir une dette disparaître rapidement, ce qui peut renforcer votre motivation pour aborder les dettes plus importantes.

Choisissez la méthode qui vous convient le mieux, en fonction de votre personnalité et de votre tolérance au risque. L’important est de rester constant et discipliné dans vos efforts.

Erreur n°3 – Ne Pas S’Accorder de Répit

L’importance de l’équilibre

Le remboursement des dettes est souvent perçu comme une course de fond plutôt qu’un sprint. Il est crucial de maintenir un équilibre entre l’effort de remboursement et la préservation de votre bien-être personnel. Trop souvent, les gens se privent de tout plaisir dans un effort intense pour rembourser leurs dettes le plus rapidement possible. Or, cette privation excessive peut être contre-productive.

Les conséquences d’une privation excessive

Se priver de toute forme de récompense ou de loisirs peut mener à une frustration croissante, voire à un burn-out financier. Cette situation peut augmenter le risque de rechute, où, épuisé par les sacrifices, vous finissez par céder à la tentation de dépenser de manière excessive, annulant ainsi vos efforts de remboursement.

Comment trouver un équilibre

Il est crucial de trouver un juste milieu entre le remboursement de vos dettes et le maintien d’une certaine qualité de vie. Voici quelques conseils pour y parvenir :

- Fixez des objectifs réalisables : Évitez de vous fixer des objectifs trop ambitieux qui risquent de vous décourager. Optez plutôt pour des étapes intermédiaires que vous pouvez atteindre et célébrer.

- Accordez-vous des petites récompenses : À chaque fois que vous atteignez un objectif de remboursement, autorisez-vous une petite récompense, comme un dîner au restaurant ou une sortie entre amis. Ces moments de détente vous aideront à rester motivé sur le long terme.

- Gardez une perspective à long terme : Rappelez-vous que rembourser vos dettes est un processus continu. Il est important de maintenir une approche durable qui ne vous épuise pas mentalement ou émotionnellement.

Optimiser le Remboursement de Dettes

Négocier avec ses créanciers

Négocier avec vos créanciers peut être une stratégie efficace pour obtenir des conditions de remboursement plus favorables. Par exemple, si vous avez accumulé des retards de paiement, il est souvent possible de négocier une réduction des taux d’intérêt ou un rééchelonnement des paiements. Pour réussir vos négociations, il est important de bien préparer votre dossier et de montrer que vous êtes déterminé à rembourser vos dettes.

Faire appel à un conseiller financier

Si vous vous sentez dépassé par l’ampleur de vos dettes ou si vous avez du mal à établir un plan de remboursement efficace, n’hésitez pas à consulter un conseiller financier. Ce professionnel peut vous aider à analyser votre situation, à identifier les erreurs potentielles et à élaborer une stratégie adaptée à votre situation particulière.

S’entourer de personnes positives

Le soutien de votre entourage peut jouer un rôle clé dans la réussite de votre plan de désendettement. Entourez-vous de personnes qui comprennent vos objectifs et qui peuvent vous encourager dans les moments difficiles. Évitez les situations sociales qui pourraient vous inciter à dépenser au-delà de vos moyens, et privilégiez les activités qui ne nuisent pas à votre budget.

Conclusion

Rembourser ses dettes est un parcours semé d’embûches. En évitant les erreurs les plus courantes – ignorer la réalité de sa situation financière, ne pas prioriser ses dettes, et se priver de tout répit – vous pouvez maximiser vos chances de succès. De plus, en appliquant les conseils supplémentaires tels que la négociation avec les créanciers, le recours à un conseiller financier, et le soutien de votre entourage, vous serez mieux armé pour surmonter les défis de l’endettement.

Le chemin vers la liberté financière n’est pas toujours facile, mais avec une approche réfléchie et équilibrée, il est tout à fait réalisable. Gardez à l’esprit que chaque petit pas compte, et que la persévérance est votre meilleure alliée dans cette démarche.